- MODIFICACIONS A LA BASE DE COTITZACIÓ DEL RÈGIM ESPECIAL DE TREBALLADORS AUTÒNOMS (RETA) 2024Amb l’entrada en vigor, l’1 de gener de 2023, del Reial decret llei 13/2022 de 26 de juliol de 2022, s’estableix un nou sistema de cotització per als treballadors per compte propi o autònoms.

Totes les persones que treballin per compte propi cotitzaran a la Seguretat Social en funció dels seus rendiments nets anuals, obtinguts en l’exercici de totes les seves activitats econòmiques, empresarials o professionals. A l’efecte de determinar la base de cotització, es tindran en compte la totalitat dels rendiments nets obtinguts l’any natural, en l’exercici de les seves diferents activitats professionals o econòmiques, amb independència que les realitzin de manera individual o com a socis o integrants de qualsevol entitat, amb personalitat jurídica o sense. El rendiment net computable de cadascuna de les activitats exercides s’ha de calcular d’acord amb el que preveu la normativa de l’IRPF i amb algunes particularitats en funció del col·lectiu al qual pertanyin.

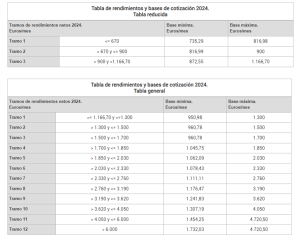

Per tal d’ajustar la cotització d’aquest any 2024 en funció de la previsió del rendiment net, els treballadors i treballadores autònomes poden comunicar en quin tram de cotització es trobarien en funció d’aquests rendiments previstos, i escollir la base de cotització dins el tram que els hi correspongui, podent escollir entre una base mínima i una base màxima establerta a cada tram de cotització estipulat.

Els trams per 2024 són els següents:

Si al llarg de l’any 2024 es preveu una variació dels rendiments nets, serà possible seleccionar cada dos mesos una nova base de cotització i, per tant, una nova quota adaptada als rendiments amb un màxim de sis canvis a l’any. Aquesta modificació serà efectiva en les dates següents:

-1 de març de 2024, si la sol·licitud es formula entre l’1 de gener i l’últim dia natural del mes de febrer.

-1 de maig de 2024, si la sol·licitud es formula entre l’1 de març i el 30 d’abril.

-1 de juliol de 2024, si la sol·licitud es formula entre l’1 de maig i el 30 de juny.

-1 de setembre de 2024, si la sol·licitud es formula entre l’1 de juliol i el 31 d’agost.

-1 de novembre de 2024, si la sol·licitud es formula entre l’1 de setembre i el 31 d’octubre.

-1 de gener de l’any 2025, si la sol·licitud es formula entre l’1 de novembre i el 31 de desembre .

Les bases mensuals triades cada any són de caràcter provisional, fins que es faci la regularització anual de la cotització. Finalitzat l’any natural, l’Administració Tributària facilitarà a la Tresoreria informació sobre els rendiments anuals reals percebuts. Si la quota triada durant l’any resultés inferior a l’associada als rendiments comunicats per l’Administració tributària corresponent, es notificarà al treballador l’import de la diferència. Aquest import s’ha d’abonar abans de l’últim dia del mes següent d’aquell en què s’hagi rebut la notificació amb el resultat de la regularització.

Si, per contra, la cotització fos superior a la corresponent a la base màxima del tram en el qual estiguin compresos els rendiments, la Tresoreria reintegrarà la diferència abans del 30 d’abril de l’exercici següent a aquell en el qual la corresponent Administració Tributària hagi comunicat els rendiments computables.

Per tal d’evitar regularitzacions, podem anar ajustant la nostra base de cotització en els terminis a dalt especificats.

Per poder fer la gestió de modificació de les bases de cotització la Seguretat Social ha habilitat el portal Importass al que podeu accedir a través d’aquest enllaç:

https://portal.seg-social.gob.es/wps/portal/importass/importass

Per poder accedir a l’àrea personal i realitzar tràmits en línia al portal Importass, és necessari que disposis d’algun mitjà d’identificació. Si tens el teu telèfon mòbil comunicat a la Tresoreria General de la Seguretat Social, pots entrar via SMS, o també és possible utilitzar Cl@ve o certificat electrònic.

Si tens cap dubte, des de CTAC-Autònoms t’acompanyem en aquest procés.

ctac@catalunya.ugt.org o 93 327 14 98